一、行业重点企业基本情况对比

1、行业定义

起重机械,是指用于垂直升降或者垂直升降并水平移动重物的机电设备,其范围规定为额定起重量大于或者等于0.5t的升降机;额定起重量大于或者等于3t(或额定起重力矩大于或者等于40t·m的塔式起重机,或生产率大于或者等于300t/h的装卸桥),且提升高度大于或者等于2m的起重机;层数大于或者等于2层的机械式停车设备。

根据国家质检总局颁布的《特种设备目录》,起重机械分为:桥式起重机、门式起重机、塔式起重机、流动式起重机、门座式起重机、升降机、缆索式起重机、桅杆式起重机、机械式停车设备。

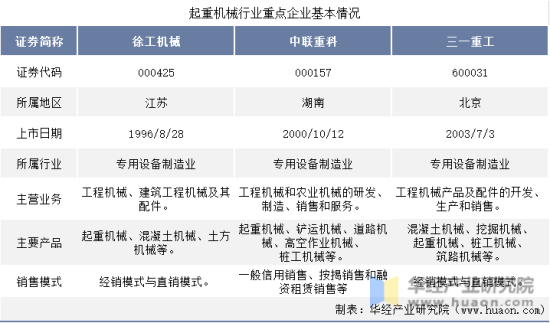

2、行业重点企业基本情况对比

通过相关资料查询及数据比较,选取了起重机械行业内的三家上市企业:徐工集团工程机械股份有限公司(以下简称“徐工机械”)、中联重科股份有限公司(以下简称“中联重科”)和三一重工股份有限公司(以下简称“三一重工”)来做关于起重机械行业发展情况的对比分析。

资料来源:公司官网,华经产业研究院整理

二、行业重点企业发展历程对比

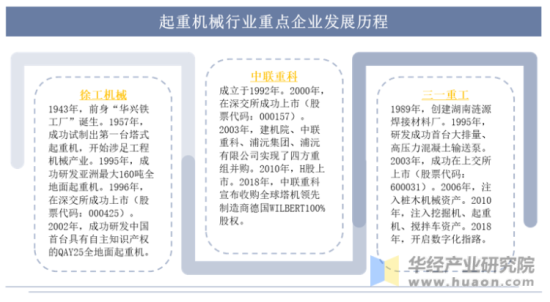

徐工机械于1996年8月28日在深圳交易所挂牌上市(股票代码:000425);是中国工程机械行业的排头兵,在国内工程机械行业主营业务收入排名前三强,是全国工程机械制造商中产品品种与系列最多元化、最齐全的公司之一,也是国内行业标准的开发者与制定者,拥有业内领先的产品创新能力和国内最完善的零部件制造体系。徐工机械是目前中国工程机械领域最具竞争力和影响力的上市公司之一。

中联重科于2000年10月12日在深圳交易所成功上市(股票代码:000157);主要从事工程机械、农业机械等高新技术装备的研发制造,主导产品涵盖13大类别、101个产品系列、715个品种,是业内首家A+H股上市公司,联重科是从国家级研究院孵化而来的企业,是行业标准的制订者。中联重科拥有6大国家级科研创新平台,2次荣获国家科技进步奖,3次荣获国家专利金奖,累计申请专利11880件,其中发明专利4591件。

三一重工于2003年7月3日在上交所成功上市(股票代码:600031);是中国股权分置改革首家成功并实现全流通的企业。三一混凝土机械稳居世界第一品牌,并且大吨位起重机械、履带起重机械、桩工机械、成套路面机械连续多年稳居中国市场占有率第一。三一先后三次荣获“国家科技进步奖”,两次荣获“国家技术发明奖”,成为建国以来工程机械行业获得的国家级最高荣誉。

资料来源:公司官网,华经产业研究院整理

三、行业重点企业经营情况对比

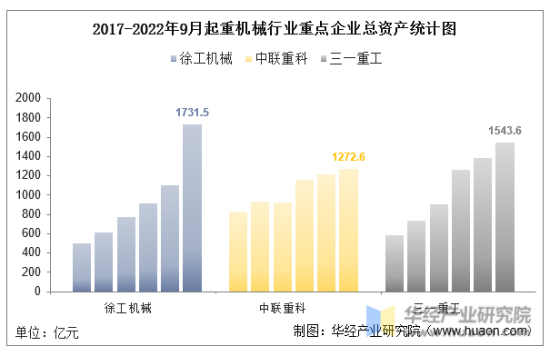

1、企业总资产和净资产

近年来,三大企业中企业总资产最雄厚的是徐工机械。2022年9月,徐工机械的总资产(1731.5亿元)与上年同期相比增长达3.7%;中联重科和三一重工的的总资产各为1272.6亿元和1543.6亿元,同比增速分别是4.3%、11.4%。

数据来源:公司年报,华经产业研究院整理

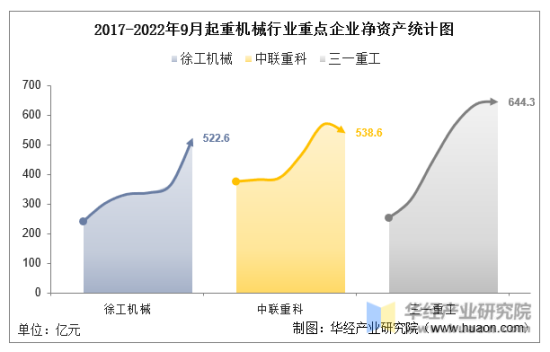

从2022年9月净资产规模来看,从高到低依次是三一重工(644.3亿元)、中联重科(538.6亿元)和徐工机械(522.6亿元),同比变化率依次是1.2%、-5.3%、1.5%

数据来源:公司年报,华经产业研究院整理

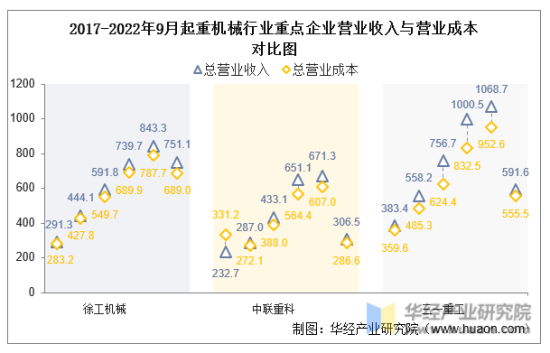

2、企业营业收入和营业成本

从企业总营业收入来看,徐工机械的2022年1-9月企业总营业收入(751.1亿元)在三家公司中最高,同比下降19.8%;中联重科和三一重工的总营收则是306.5亿元和591.6亿元,同比增速分别为-43.7%、-33.0%。

2022年1-9月,企业总营业成本从高到低依次是徐工机械、三一重工和中联重科,分别为689.0亿元,555.5亿元和386.6亿元,同比增速依次是-20.1%、-26.5%、-40.8%。

数据来源:公司年报,华经产业研究院整理

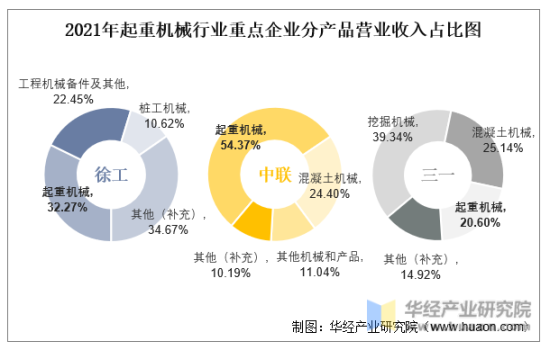

3、企业营收结构

2021年,徐工机械的起重机械产品营收在企业总收入中的占比为32.27%;中联重科的起重机械产品营收占比达54.37%;三一重工的起重机械营收占了企业总收入比例的20.60%。

数据来源:公司年报,华经产业研究院整理

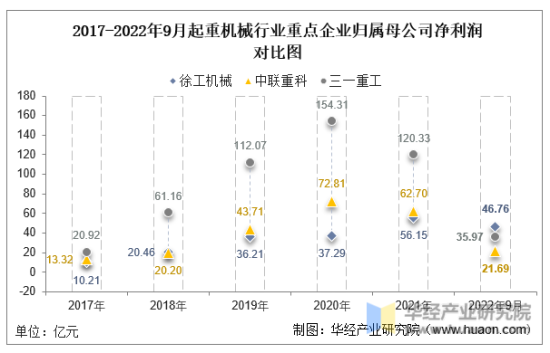

4、企业净利润

2022年1-9月,徐工机械归属母公司净利润(46.76亿元)最高,三一重工中归属母公司净利润(35.97亿元)排第二,中联重科归属母公司净利润(21.69亿元)稍稍落后于另外两家企业。

数据来源:公司年报,华经产业研究院整理

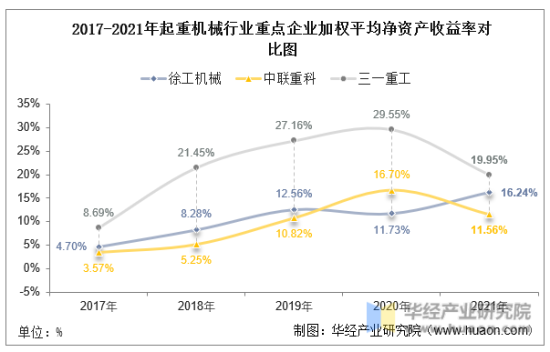

5、企业ROE

2021年,徐工机械的加权平均净资产收益率为16.24%,较上年增加了4.51个百分点;中联重科的加权平均净资产收益率(11.56%)较上年减少了5.14个百分点;三一重工的加权平均净资产收益率是19.95%,同比减少了9.60个百分点。此外,三一重工的2021年加权平均净资产收益率高于徐工机械和中联重科,盈利能力也更为优秀。

数据来源:公司年报,华经产业研究院整理

6、企业研发投入对比

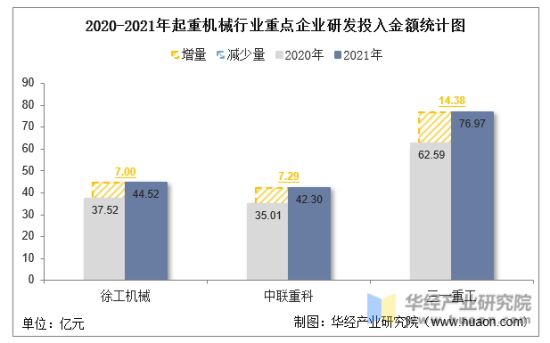

2021年,三家企业的研发投入金额均较上年有所增加。其中,徐工机械的研发投入金额为44.52亿元,较上年增加了7.00亿元;中联重科的研发投入金额(42.30亿元)同比增加了7.29亿元;三一重工的研发投入金额是76.97亿元,同比增加了14.38亿元。此外,2021年研发投入总额占营业收入比例从高到低依次是三一重工(7.25%)、中联重科(6.30%)和徐工机械(5.28%);三家企业的研发投入所占比重均在5%之上,都很重视产品研发。

数据来源:公司年报,华经产业研究院整理

四、重点企业产品经营对比分析

1、起重机械营业收入和营业成本

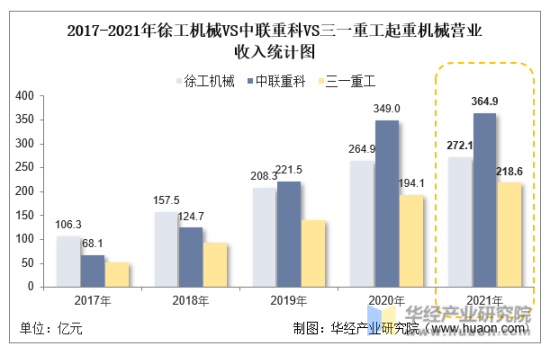

分企业来看,徐工机械的2021年起重机械行业营收272.1亿元,同比增长2.7%;中联重科则是营收364.9亿元,较上年增长4.6%;三一重工的起重机械行业营收(218.6亿元)较上年增长了12.6%。

数据来源:公司年报,华经产业研究院整理

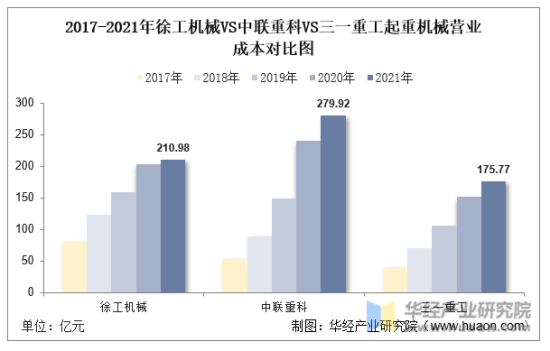

2021年,徐工机械的起重机械营业成本为210.98亿元,同比增长达3.93%。中联重科和三一重工的起重机械营业收入各是279.91亿元和175.77亿元,同比增速分别为16.29%、15.61%。

数据来源:公司年报,华经产业研究院整理

2、起重机械毛利率

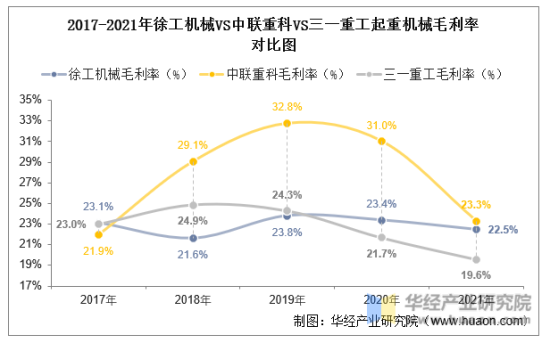

2021年,三家企业的起重机械行业毛利率都出现了不同程度的下跌。中联重科的2021年起重机械行业毛利率(23.3%)最高,但是下跌幅度最大,较上年减少了7.7个百分点。徐工机械的起重机械行业毛利率为22.5%,同比减少了0.9个百分点。三一重工2021年起重机械行业毛利率(19.6%)较上年减少了2.1个百分点。

数据来源:公司年报,华经产业研究院整理

|