当前,随着房地产行业持续下行,加之内外需形势严峻,对工程机械行业造成了较大的挑战,随车起重机市场表现低迷。

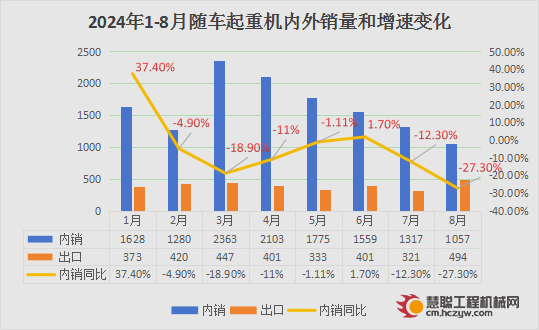

随车起重机行业在2023年实现大幅增长之后,进入2024年,市场需求持续减弱。据协会公布的数据显示,2024年1-8月,随车起重机共计销量16272台,同比下降6.1%。其中,内销销量13082台,同比下降7.1%。出口销量3190台,同比下降1.4%。内销和出口增速均有所下滑。

2024年以来,随车起重机国内市场具体呈现着何种趋势和竞争格局?未来走势如何?

1、房地产投资低迷,导致内销萎靡

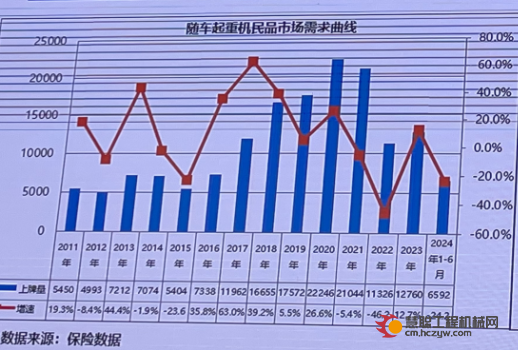

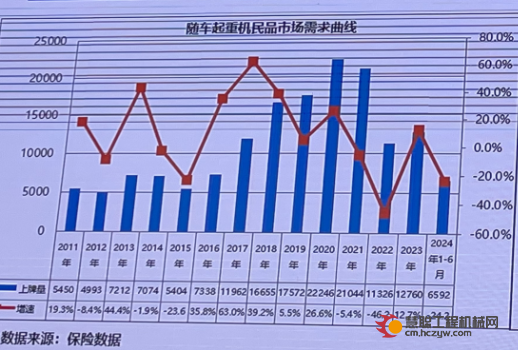

2021年和2022年,是随车起重机销量下滑最严重的时期。随着2023年疫情的解封,随车起重机销量开始回暖。然而进入2024年,随车起重机市场再次低迷。

据数据显示,2024上半年,随车起重机,销量增速仅为-24.2%,接近历史最低位;月度销量数据创下近4年新低,且走势呈现震荡式下滑。

对此,有业内人士表示,2024年以来,由于基础设施建设、房地产投资等领域的投资减少,工程项目开工量减少,制约了国内市场需求的释放,导致随车起重机市场销量连续下滑。

2、城市化加快,中大吨随车吊成主流

虽然房地产、大基建等施工项目有所减少或延缓。但新农村建设、房屋改造、园林绿化、小型钢结构等项目建设步伐在加快。这对适用场景极广的中小吨位随车起重机带来了机遇。

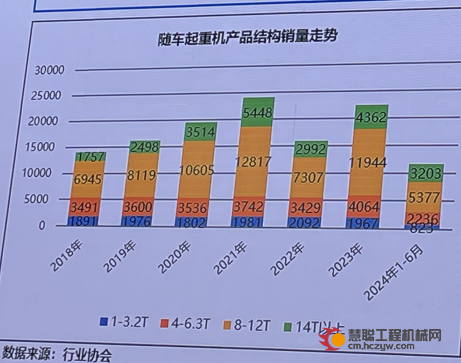

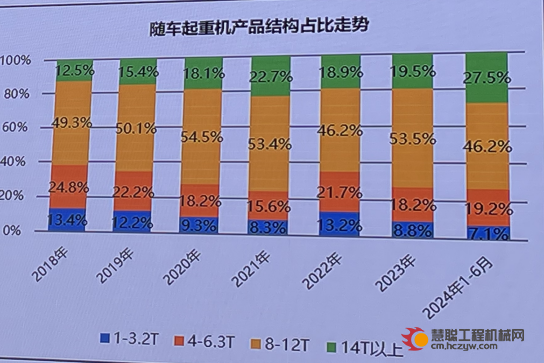

结构销量走势

结构占比走势

据最新数据显示,2024年上半年,8-12吨中等吨位随车起重机销量5377台,46.2%的市场份额占据着主流市场。从近几年的产品结构走势来看,8-12吨随车吊由于适应工况广,一直占据着行业需求最大比重。

值得注意的是,近年来,14吨以上随车吊销量占比稳步提升,至2024上半年,销量占比达到27.5%超过小吨位随车吊,并开始逐步向更大吨位转移。

3、新晋企业不断涌入,CR3占比超70%

当前,竞争格局逐步优化是随车起重机行业发展的重要特征。随着行业整合不断加速,市场集中度初步显现。一批具有核心竞争力和品牌影响力的企业脱颖而出,形成相对稳定的市场格局。

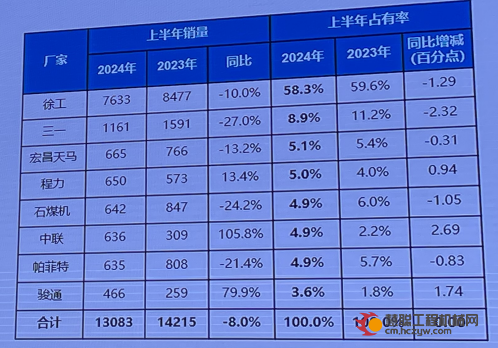

企业占有率走势

据数据显示,2024年上半年,行业前三家企业占比为72.3%,行业前八家企业占比为95.6%。其中,徐工占比58.3%、三一占比8.9%、宏昌天马占比5.1%,程力占比5%、石煤机占比4.9%、中联重科随车占比4.9%、三一帕菲特占比4.9%、骏通占比3.6%等。

尽管头部企业占据一定的市场份额,徐工随车起重机更是一枝独秀。但由于目前的行业规模并不大,每年销量仅为2万台左右。随着国内城市化进程加快以及海外一带一路等国家工程的深入推进,随车吊市场规模将持续扩大,整个行业具有较大的提升空间,新晋企业的不断涌入和中小企业的较量,为市场增添了更多活力和可能性。

在如今的竞争格局中,企业竞争策略已发生转变,传统的价格竞争虽然仍存在,但已不再是决定市场胜负的唯一因素。数智化等技术创新、品牌建设、服务质量等多维度的综合竞争力成为企业占据一席之位的关键。

4、出口向好,国产企业全球化加快

近年来,出口形势向好,给了国产随车起重机大显身手的机会。

据最新数据显示,1-8月,随车起重机出口销量3190台,同比减少1.4%。其中,8月随车起重机出口销量494台,同比增长24.7%,出口占比提升至31.9%。

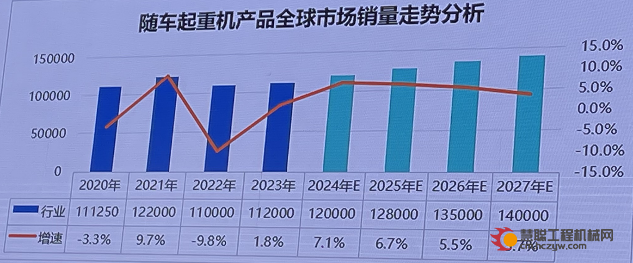

当前,全球基建投资存在着巨大缺口,尤其欧美等发达国家,因其具备完善的工业体系和发达的物流网络,对随车吊需求量巨大。加之技术升级、低碳政策法规等因素促进产品更新需求,全球随车起重机市场具有广阔的发展前景。据IMF报告显示,预计2024年随车起重机全球销量或将达到12万台,增速为7.1%(超过2023年1.8%增速)。

面对全球市场需求的可观增量,国产品牌正加速“走出去”。通过国际合作交流、技术引进和人才投入等方式,提升产品质量和服务水平。同时借助合作方的品牌影响力和当地经销渠道,加速自身品牌的国际化进程。

据调研显示,目前国产随车吊已成功销往俄罗斯、东南亚等海外区域,头部企业凭借明显的产品性价比优势,以及良好的产品品质,深获海外客户的认可。

关于随车起重机的未来趋势和竞争局势,业内企业高管认为,随着技术不断升级和绿色低碳政策的有序推进,随车起重机的价值竞争正逐渐代替价格竞争。数智化、绿色化、多功能化、安全化将成为随车起重机行业转型升级的主要方向。中小吨位随车吊将趋向于纯电车型,大吨位随车吊将趋向于混动车型。

|