今年1-5月以来,新能源重卡市场在新能源汽车购置补贴取消、经济大环境不太景气等各种不利因素的影响下,新能源重卡市场的发展不及预期。那么作为新能源重卡重要细分市场的换电重卡今年5月及1-5月表现如何?

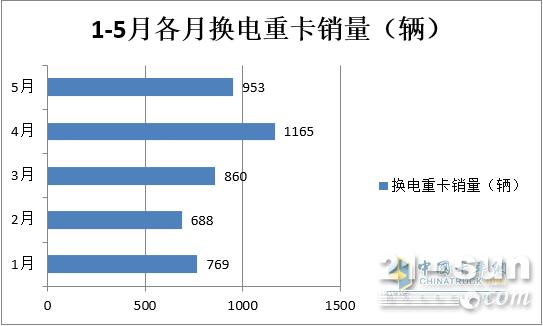

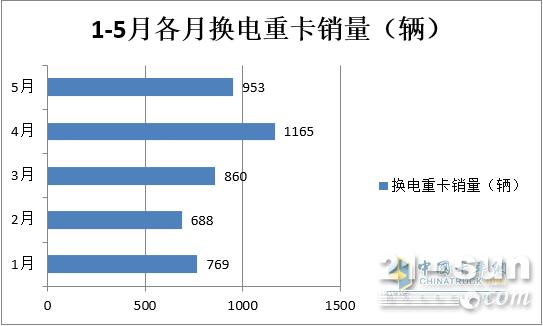

终端上牌数据显示,2023年1月换电重卡销售769辆,同比出现首次下滑(-25.0%);2023年2月换电重卡销售688辆,同比又恢复增长(54%);2023年3月换电重卡销售860辆,同比增长30.1%;2023年4月换电重卡销售1165辆,同比增长117%;

2023年5月换电重卡销售953辆,同比去年同期的940辆增长1.38%,跑输今年5月新能源重卡大盘4%的增速;

2023年1-5月换电重卡累计销售4435辆,比去年同期的3606辆增长23%;跑赢今年1-5月新能源重卡大盘13.64%的增速。

那么2023年5月及前5月换电重卡市场有哪些主要特点?

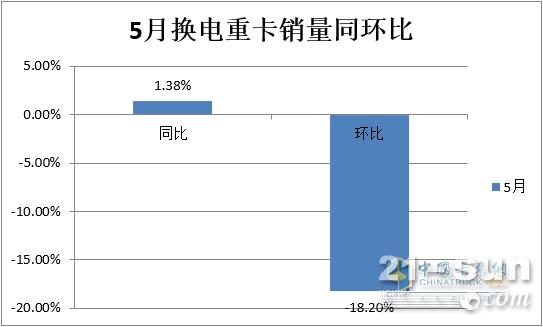

特点一:同环比微增,环比下降;销量居今年1-5月各月第二

1、5月同比微增1.38%,环比下降18.2%

根据终端上牌数据显示,今年5月换电重卡销售953辆,同比微弱 增长1.38%,环比下降18.2%。

---今年5月换电重卡之所以能实现同比微弱,据分析主要是去年同期处于疫情期间,换电重卡市场需求受到影响,销量基数不大,给今年5月同比增长提供支持;

---今年5月换电重卡环比之所以出现下降,据分析主要原因有:

一是今年5月经济大环境相对今年4月继续走弱,PPI继续探底,国内工业企业开工率整体下行,大宗商品价格普遍下跌;今年5月PMI48.8%,环比4月降低0.4pct,自今年4月以来连续两月处于荣枯线下方,产需两端皆有所收窄。这种经济大环境的不景气,对价格较高的换电重卡影响较大。换言之,今年5月经济大环境相对今年4月继续走弱,导致5月市场对换电重卡的需求少于今年4月。

二是今年4月换电重卡销量已达到今年1-5月以来最高(1165辆),一定程度上提前释放了5月的部分需求。

2、5月销量居今年1-5月各月销量第二

根据终端上牌数据,今年5月换电重卡销售953辆,居今年1-5月各月第二,总体表现较好。

特点二、占比超半壁江山,领跑新能源重卡大盘

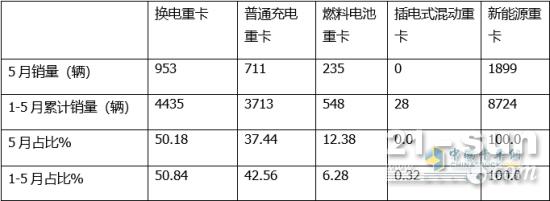

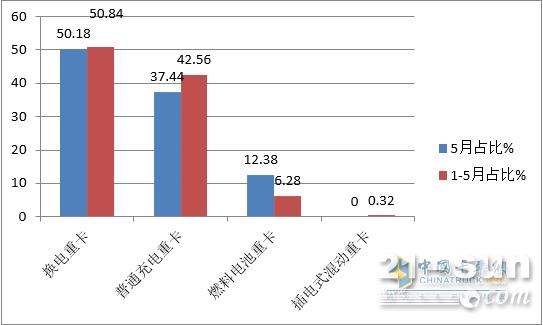

表1,根据终端上牌及电车资源数据,按技术路线及补能方式划分,2023年5月及1-5月新能源重卡销量结构:

上图表可见,按技术路线和补能方式划分:

1、在2023年5月:

5月换电重卡分别销售953辆,占据5月新能源重卡大盘50.18%的权重,居第一,领跑5月新能源重卡大盘;

2、2023年1-5月:

1-5月换电重卡累计销售4435辆,累计占据1-5月新能源重卡大盘50.84%的份额,位居第一领跑新能源重卡市场。

总之,无论是今年5月还是1-5月,换电重卡占据新能源重卡大盘的份额均超半壁江山,且领跑新能源重卡大盘。

据分析主要是因为换电重卡比普通纯电动重卡具有补电速度快、初始购买成本低、封闭场景下续航里程无忧等优势,加之客户购买换电重卡无须考虑电池的管理及车辆本身的残值被贱卖等烦心的问题,因此换电重卡受到热捧。

特点三、换电牵引车占比近6成,居垄断地位

表2,根据终端上牌及电车资数据,2022年5月及1-5月换电重卡各细分车型销量及占比统计:

上表可见:

---2023年5月换电重卡销售953辆,其中换电牵引车销售556辆,占据58.34%的市场份额,居于今年5月换电重卡市场绝对的主体地位;

---2023年1-5月换电重卡累计销售4435辆,其中换电牵引车累计销售2575辆,占据58.06%的市场份额,也居于今年1-5月换电重卡市场的绝对垄断地位。

也就是说,无论是今年5月还是1-5月,换电牵引车在换电重卡大盘中的占比均近6成,占居了换电重卡绝对的绝对垄断地位。据调研分析主要原因有:

一是纯电动牵引车适合在港口、钢厂、矿山等各类倒短运输场景中推广应用,比换电自卸车和搅拌车适合的市场面要宽泛得多,因此成为电动重卡市场中的主要推广应用车型。

二是在纯电动牵引车中,换电模式的牵引车相对普通充电类的牵引车具有补电效率高、购买成本更低的优势(因为能实现“车电分离”模式,电池可以租赁,只需购买裸车),客户初始投资压力较小;

三是减少客户后期二手车交易因电池衰减带来的贬值。

由于换电牵引车二手车只交易无动力车身的部分,因此客户购买换电牵引车可减少对后期车辆残值缩水问题的担心。

四是换电牵引车养车成本更低(因为不用担心电池养护和老化的问题)。

特点四:5月徐工夺冠,三一、远程新能源商用车分列二、三

截图1,2023年5月车企换电重卡销量排行(数据来源:公开上牌信息)

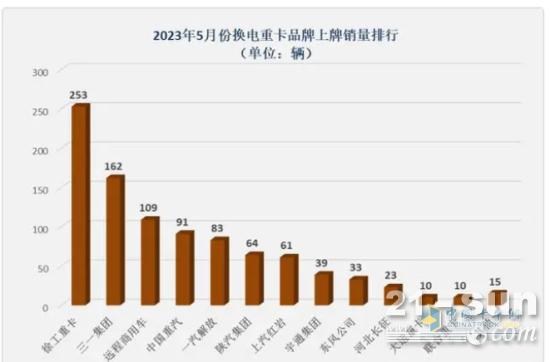

根据截图1数据可知,今年5月车企换电重卡销量排行:

---徐工重卡销售253辆,也是唯一销量超越200辆的车企,市场占比26.55%,居第一;

----三一汽车销售162辆,市场占比17%,居第二;

---远程新能源商用车销售109辆,市场占比11.44%,居第三。

---其余车型销量均在100辆以下。

总之,今年5月徐工夺冠,三一、远程新能源商用车分列二、三

特点五:1-5月累销中,徐工领跑;远程新能源商用车、三一分别居第二、第三

表3,2023年1-5月换电重卡TOP10车企销量排行(数据来源:终端上牌信息)

上图表可见,2023年1-5月累计销量TOP10:

---徐工重卡累计销售1166辆,同比增长11%,市场占比26.29%,居第一,领跑行业;

---远程新能源商用车累计销624辆,同比下降30%,市场占比14.07%,居第二;

---三一汽车累计销售568辆,同比暴涨568%,市场占比12.81%,居第三;

上述三TOP3累计占比超50%,可见市场集中度较高;

---其余车企累计销量都在400辆以下,累计占比均小于8.5%;

---TOP10累计销售4137辆,累计占比93.28%,市场垄断程度也是很高,比去年同期的90.94%高出2.34个百分点,垄断程度同比有增强趋势。

总之,无论是今年5月还是1-5月,徐工重卡均夺得换电重卡市场的“双料”冠军。

特点六:容量在281—283Kwh之间的配套动力电池最“受宠”

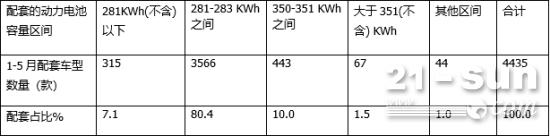

表4,根据终端上牌数据,2023年1-5月销售的4435辆换电重卡新品中,与其配套的动力电池容量最多的是在281—283Kwh之间,占比超8成,居于垄断地位

上表可见,在2023年1-5月销售的4435辆换电重卡新品中,与其配套的动力电池容量最多的是在281—283Kwh之间,共计配套3566辆,占比超8成(80.4%),居于垄断地位;其次是电池容量在350—351Kwh之间,共计配套443辆,占比1成(10%);再次是电池容量在281Kwh以下的,共计配套315辆,占比7.1%。

|