一、承保概况

(一)主要业务指标

2021年,在新冠疫情持续蔓延和国际经济下行等不利因素影响下,我国工程机械行业出口规模仍持续增长。据中国工程机械协会公布的数据显示,2021年我国工程机械出口金额340亿美元,同比增长62%,较上年同期有明显增幅。2021年中国信保工程机械行业承保规模同比增长24%,行业承保金额稳步上升。

从风险角度来看,2021年工程机械行业风险水平显著降低。2021年行业报损同比降低42%;赔付金额同比降低51%。

(二)细分行业承保情况

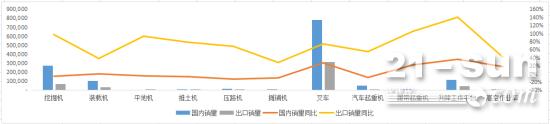

从细分产品维度来看,近些年装载机、压路机和叉车一直是主要承保产品。压路机在经历两年高增长后,2021年小幅回落,承保金额同比下降6.8%。在此期间,另两大主要承保产品装载机和叉车承保金额同比分别增长137%和15%,推土机和挖掘机承保金额增速分别为39.3%和36.9%,说明道路施工机械和仓储设备仍保持较高的增长。值得注意的是,2021年车辆类工程机械产品混凝土搅拌车和汽车起重机承保金额增速分别达到了135.5%和2.7%,混凝土搅拌车在承保金额连续两年下滑后再次实现增长,而汽车起重机在实现三年连续稳步增长后显出疲态,车辆类工程机械产品逐步成为新的承保增长点。

2017-2021年工程机械行业

细分产品承保概况

(三)产业链承保

从产业链承保情况来看,工程机械上游主要承保产品应为工程机械发动机制造商和工程机械零配件制造商。工程机械下游客户是海外经销商的出口市场。

SINOSURE

二、多维度业务分析

(一)国家(地区)风险类别

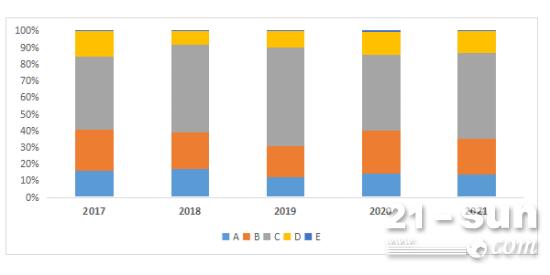

工程机械行业承保以C类国家(地区)为主,2017年至2021年承保金额占比在43%-65%区间。2021年工程机械行业承保的C类和D类国家(地区)占比分别为52%和13%,而A类和B类国家(地区)占比分别为14%和21%。2021年工程机械承保业务仍主要集中在风险较高国家(地区)。

2017-2021年工程机械行业

风险大类承保概况

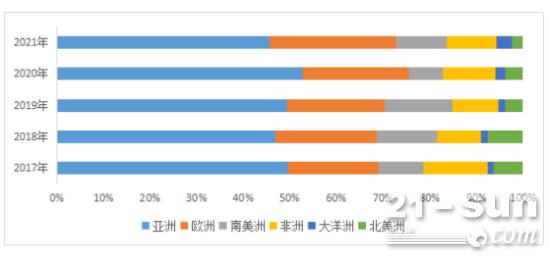

(二)洲别市场分析

与国别风险大类结构变化相似,工程机械行业承保洲别主要集中在亚洲和欧洲,近年来各洲别承保比例稳定。2021年亚洲承保金额占比46%,较上年同期下降7个百分点;欧洲承保金额占比27%,较上年同期增长4个百分点;南美洲承保金额占比11%,较上年同期上涨4个百分点;非洲承保金额占比11%,与上年持平。

2017-2021年工程机械行业洲别承保概况

(三)国别市场分析

2021年缅甸、印度、澳大利亚等国别受宏观因素影响风险上升明显,玻利维亚受疫情影响报损金额同比增幅显著。从赔付率方面来看,近几年印尼国别仍为高报损和高赔付国别,应予以特别注意。

三、行业信息

2021年工程机械出口推动行业发展

中国工程机械行业协会发布了2021年中国工程机械行业运营情况。2021年中国工程机械出口金额达到了340亿美元,同比增长62%,在国内工程机械销售额下滑背景下有力支撑且推动行业发展。2021年工程机械主要产品销售形成内弱外强局面。

2017年-2021年工程机械行业销售金额

和出口金额(单位:亿元人民币)

2021年工程机械行业主要机型国内外市场销量和同比变动(单位:台数)

我国工程机械制造企业国际竞争力提升

2021年全球工程机械50强峰会组委会发布“2021年全球工程机械制造商50强榜单”,中国工程机械制造商表现亮眼,共有11家企业上榜,上榜企业数量仅次于日本。2021年这11家工程机械企业合计销售额507.33亿美元,同比增长40%,销售额占比提升至26%。从销售额上看,中国取代美国,排名由全球第三升至全球第一;与此同时,从销售额增幅上看,中国也在13个国家中位列第一。

2021年全球工程机械企业50强榜

中国上榜企业排行榜

2022年工程机械行业出口下行压力较大

2022年地缘政治危机加剧,疫情仍在全球蔓延,各国经济复苏乏力,美联储将多次加息,海外市场风险持续上升。在经历了2021年的工程机械出口高增长后,预计2022年中国工程机械出口增速将有所下降。因此,中国政府也颁布相应的政策来应对行业产能过剩的问题,具体方式为拉内需来对冲出口下滑带来的影响。

2021年12月,中国财政部向各地下发2022年新增专项债额度1.46万亿元。专项债将重点聚焦于交通基础设施、保证性安居工程、城市翻新和改造、市政和产业园区基础设施等重要项目。

行业电动化正稳步推进

在全球减碳减排的大背景下,工程机械行业正在加速绿色化、电动化的步伐。2021年下半年,中联重科、三一重工、徐工机械、柳工等工程机械公司积极布局电动化,密集推出多款电动化产品。工程机械电动化覆盖挖掘机、起重机、装载机、搅拌车、自卸车、高空作业平台、压路机和叉车等产品。“十四五”期间,电动工程机械产业将呈现快速发展态势。

四、承保总结

回顾2021年,我国工程机械行业在逆境中仍实现了销售额和销量双增长。在国内市场,我国工程机械企业经历了国内基建需求下滑以及原材料价格大涨等不利因素影响。在海外市场,又面临海外疫情蔓延、主要出口国别经济下行以及运输清关费用上升等影响。在工程机械产业链上下游压力重重的背景下,我国继续推进“一带一路”建设,与相关合作伙伴在基建、能源和原材料开采方面加强合作,不断为我国工程机械企业提供广阔的市场空间。此外,我国拥有全球最完善的工程机械产业链和高效的物流运输体系,助力中国工程机械制造企业实现产品持续生产和出口,填补欧美日韩工程机械企业由于产品供应链问题而形成的全球市场空缺,行业出口规模和承保规模稳步提升,核心产品和重点区域承保金额和承保质量有所提高。

展望2022年,对于进行能源开采的工程机械业务,2020年疫情暴发后,全球部分新兴市场旅游和服务业收入显著下滑,资源开采和高价出口成为维持国际收支平衡的主要方式。2020年和2021年国际煤炭、镍、铝、石油、天然气等大宗商品的价格不同程度上涨,有助于海外工程机械经销商和开采方减轻回款压力。但大宗商品价格上涨不可持续,2022年预计美联储将多次加息,新兴市场的经济和货币仍面临较大下行压力,社会动荡和政治事件频发会严重影响业务风险状况。

建议出口企业详细了解投保买方资金链和下游付款链条情况,应根据买方实力合理控制交易规模,尽量控制该类业务账期,同时通过驻海外一线市场人员密切关注长账期业务回款情况,随时关注主要工程机械出口市场的政局、政策以及货币汇率变化情况,优先采用人民币结算方式,与新合作买方谨慎开展信用交易,合理安排出运节奏,加强收汇跟踪,当发生风险异动信息时,及时与中国信保沟通。

|